Cómo elegir la hipoteca que mejor se adapta a tu perfil

Todos soñamos con el momento de adquirir nuestra propia vivienda y sin duda, la parte que menos nos gusta de este acontecimiento es la elección de una hipoteca.

Todos soñamos con el momento de adquirir nuestra propia vivienda y sin duda, la parte que menos nos gusta de este acontecimiento es la elección de una hipoteca.

Elegir una hipoteca es de las decisiones económicas más importantes que tomaremos a lo largo de nuestra vida, dado que esta nos acompañará a lo largo de muchos años. Por esta razón debemos tener ciertos conocimientos que nos ayuden a tomar una decisión acertada.

Es de gran importancia buscar y revisar todas las ofertas posibles para poder comparar y ver qué opción es la que más nos convence, pero esto no es lo único que debemos tener en cuenta.

Hay varios conceptos que debes valorar cuando vas a contratar una hipoteca, seguramente tengas muchas dudas, pero no te preocupes, en este artículo te explicaremos cómo puedes elegir una hipoteca adaptada a tu perfil y a tu situación financiera personal.

Las hipotecas más populares

Lo primero que debemos tener en cuenta son los distintos tipos de hipotecas que hay en el mercado, entre estas destacan las siguientes:

1. Hipoteca variable

Este tipo de hipoteca se caracteriza por ser una hipoteca que varía en función de las distintas fluctuaciones del Euribor, esto hace que la cuota que pagaremos por ella no sea siempre la misma, cambiará en función de cómo evolucione el Euribor.

El tipo de interés nominal (TIN) se calcula sumando la diferencia que aplica el banco más el valor del Euribor en ese mes.

Por lo general, pagamos la misma cuota de hipoteca durante seis meses y una vez pasa este periodo de tiempo, la cuota se recalcula, pudiendo ser esta cuota mayor o menor.

2. Hipoteca fija

Este tipo de hipoteca cuenta con un único tipo de interés preestablecido, esto hace que la cuota mensual sea siempre la misma.

El tipo de interés es establecido por el banco y sólo cambiará en caso de incumplir las condiciones pactadas a la hora de contratar este producto.

Por lo general, el tipo de interés de una hipoteca fija es superior al de una hipoteca variable. Además, las hipotecas fijas suelen tener una entrada más elevada como contraprestación a tener un riesgo menor, dado que no tendremos que hacer frente a las posibles subidas de la cuota.

3. Hipoteca mixta

Este tipo de hipoteca es una mezcla entre una hipoteca fija y una hipoteca variable.

A pesar de esto, podemos decir que las hipotecas mixtas tienen más similitudes con las hipotecas variables, dado que durante unos años funciona con un interés fijo y el resto pasa a funcionar con un tipo de interés variable que varía en función de los cambios en el Euribor.

Conceptos clave a valorar para elegir una hipoteca

Hay ciertos conceptos a los que debemos prestar mucha atención a la hora de contratar una hipoteca, ya que nos darán la clave para poder decidirnos y encontrar la que mejor se adapte a nuestras preferencias:

1. El tipo de interés

El tipo de interés de una hipoteca nos ayudará a decidirnos entre una hipoteca variable o una hipoteca fija, por lo que es un concepto clave que debemos tener en cuenta para comparar las distintas ofertas que tengamos sobre la mesa.

Las hipotecas con un tipo de interés fijo mantendrán una cuota fija siempre, mientras que, las que cuenten con un tipo de interés variable, nos obligarán a pagar una cuota variable en función de cómo evolucione el Euribor.

Este es sin duda el principal inconveniente de las hipotecas variables, no sabremos con certeza la cuota que nos toca pagar, y tendremos que correr el riesgo de que en algunos meses nuestra cuota aumente.

A pesar de que al contratar una hipoteca de tipo fijo no tendremos que correr este riesgo, ya que siempre pagaremos la cuota contratada, es cierto que, por lo general la entrada de una hipoteca fija suele tener un coste mayor.

Por este motivo, debemos valorar la situación financiera en la que nos encontramos cada uno de nosotros, y considerar varios aspectos, como por ejemplo: ¿es nuestra primera hipoteca? ¿tenemos una situación laboral estable? ¿cuál es nuestra capacidad de ahorro?

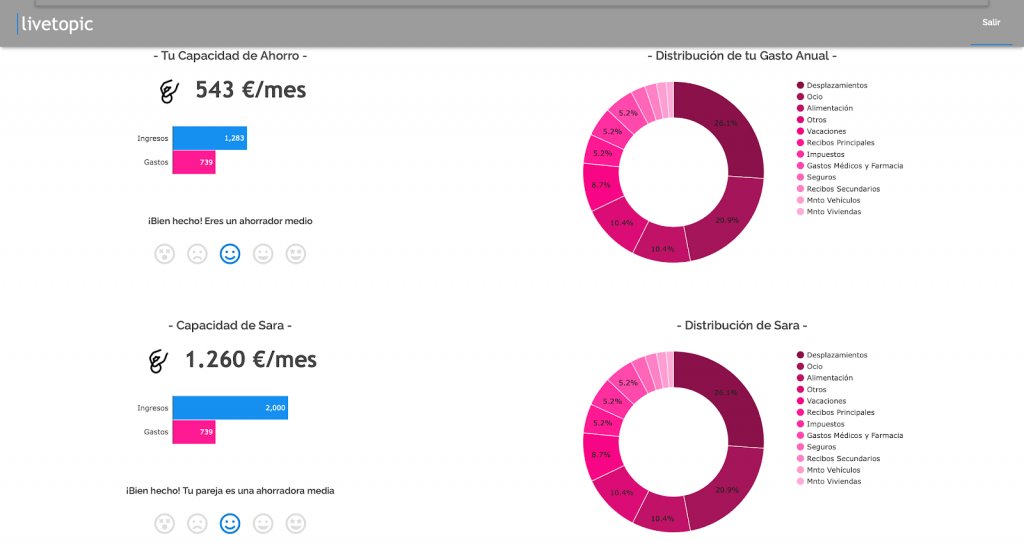

En Livetopic te ayudamos a analizar tu situación financiera actual para poder empezar a valorar qué opciones son las más recomendables a la hora de asegurar tu futuro:

2. Productos adicionales y comisiones de la hipoteca

En el momento de contratar una hipoteca también debemos prestar atención a si la entidad bancaria nos exige contratar algún otro producto, como por ejemplo un seguro de vida o un plan de pensiones.

Debes tenerlo en cuenta puesto que, aunque la hipoteca que nos ofrecen pueda parecernos una opción muy económica, la contratación de alguno de estos productos puede encarecerla considerablemente.

Es cierto que tanto un seguro de vida como un plan de pensiones son productos necesarios y que pueden ayudarnos considerablemente, pero debemos contratarlos en función de nuestras necesidades reales y no ligados únicamente a nuestra hipoteca.

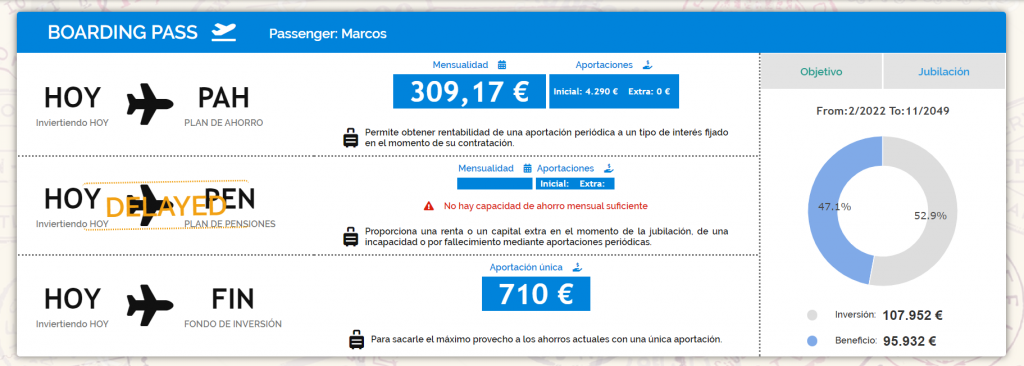

En Livetopic analizamos tu caso para poder recomendarte productos en base a tus necesidades reales:

También debemos prestar atención a las comisiones, ya que, a pesar de que existen préstamos hipotecarios que no tienen comisiones, es probable que en ocasiones nos encontremos con productos que tengan asociadas comisiones de apertura o de amortización anticipada.

3. Plazo e importe

Otros dos conceptos fundamentales a la hora de contratar una hipoteca son el plazo y el importe financiado, ya que de ellos dependerá en gran medida la cuota mensual que tendrás que pagar.

Debemos saber cuánto nos va a financiar el banco y la duración de la hipoteca.

Estos conceptos variarán considerablemente de una entidad financiera a otra, por lo que debes revisarlos en detalle para encontrar la opción que mejor se adapte a ti.

4. Pensar a largo plazo

Recuerda que la cuota de la hipoteca es algo que vas a tener que pagar a lo largo de muchos años, es un gasto fijo que te acompañará durante mucho tiempo por lo que debes ser previsor y valorar cualquier situación imprevista, como por ejemplo, una situación de desempleo.

Debemos intentar siempre buscar siempre una opción con una cuota de hipoteca realista y a la que podamos seguir haciendo frente a pesar de que nuestra situación económica cambie por cualquier motivo.

Para garantizar una mayor tranquilidad y evitar que cualquier situación nos lleve a la ruina, nosotros siempre recomendamos contar con un fondo de emergencia o saldo de tranquilidad que nos ayude a superar cualquier imprevisto.

5. Los gastos asociados

Cuando decidimos contratar una hipoteca, también debemos empezar a valorar los distintos gastos hipotecarios a los que tendremos que hacer frente.

Los gastos hipotecarios son aquellos que tenemos que asumir cuando decidimos comprarnos una vivienda, incluyendo también los gastos previos a la concesión de la hipoteca como los que tendrás que asumir una vez te la hayan concedido.

Debes conocer todos estos gastos antes de contratar este producto para evitar gastar más de la cuenta. Te dejamos un artículo en el que hablamos sobre todos los gastos asociados a una hipoteca.

6. La cláusula suelo

La cláusula suelo incorporada en un contrato hipotecario tiene como fin establecer un límite en los intereses a pagar por el prestatario. Es una cláusula aplicada a las hipotecas de tipo variable.

Se han concedido muchas hipotecas con esta cláusula, el valor de estas rara vez estaba por debajo del 3% y como consecuencia, cuando el Euribor empezó a caer, se les aplica un tipo mínimo que hacía tener que pagar más dinero del abonado.

Este tipo de cláusula no tiene cabida por la falta de transparencia para los clientes.

7. La cláusula cero

La cláusula cero es una cláusula incluida en algunos contratos hipotecarios según la cual los bancos se comprometen a garantizar que los intereses cobrados tengan un mínimo del 0%.

Esto hace que, aunque tengamos intereses de referencia negativos, el interés cobrado no será inferior a ese valor.

Dado el momento en el que estamos, esta es una cláusula que debemos tener muy en cuenta, puesto que estamos en una época de bajada de tipos y podemos llegar a pensar que el banco nos va a devolver dinero si el cálculo de intereses resulta negativo, cuando no es así.

Es fundamental conocer nuestra situación económica actual antes de contratar una hipoteca. En Livetopic te ayudamos a hacerlo. Analizaremos tu caso en particular para poder darte las mejores recomendaciones.

Post anterior

Post anterior

Enhorabuena, un gran post. Completo, útil y sencillo. Ayuda a valorar todos los aspectos que influyen en la decisión de elegir una hipoteca u otra, desde el más sencillo u obvio como es el tipo de interés hasta otros que se pueden llegar a escapar como son las clausulas suelo o cero. Gracias por compartir esta información, muy recomendable. Saludos 🙂