¿Es mejor amortizar deudas o invertir?

Cuando conseguimos tener una cifra atractiva de dinero ahorrada suele surgir esta duda: ¿qué deberíamos hacer con ese dinero? ¿deberíamos amortizar deudas o es mejor invertir?

Cuando conseguimos tener una cifra atractiva de dinero ahorrada suele surgir esta duda: ¿qué deberíamos hacer con ese dinero? ¿deberíamos amortizar deudas o es mejor invertir?

¿Cuál de estas opciones es la más recomendable para nuestras finanzas personales? Lo que solemos pensar es que cuanto antes podamos eliminar nuestras deudas mejor, pero la respuesta a esta pregunta no es tan sencilla.

La opción a elegir dependerá de muchos aspectos, por lo que debemos valorar varios puntos de nuestra situación financiera antes de elegir una de las dos opciones.

¡Vamos a verlo!

El dilema financiero más popular

Cuando a lo largo de los años hemos conseguido crear un hábito de ahorro que nos ha llevado a tener una cifra de dinero interesante en nuestro banco, nos empezamos a plantear qué deberíamos hacer con esos ahorros.

La mayoría de las personas cuentan con alguna deuda pendiente de eliminar, como puede ser una hipoteca, o bien, otro tipo de deudas como el pago de nuestro coche o un préstamo personal.

Es normal que al tener todavía deudas pendientes nos planteemos la pregunta de si sería mejor utilizar nuestros ahorros para poder reducir esas deudas, o bien, si deberíamos invertir el dinero para obtener rentabilidad de nuestros ahorros de cara al futuro.

Dentro de este dilema hay algo en lo que todos coinciden: necesitamos crear un hábito de ahorro y contar con una buena planificación financiera para poder empezar a valorar qué opción es la mejor.

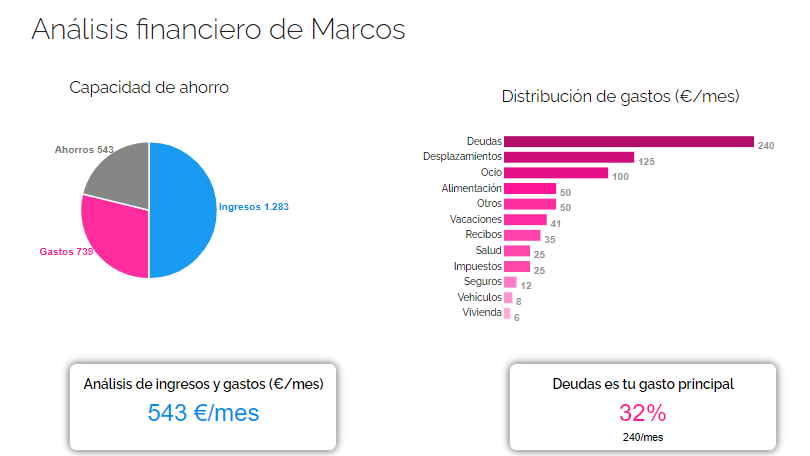

En Livetopic te ayudamos a hacerlo:

La opción de amortizar deudas

A la hora de valorar la opción de si deberíamos eliminar primero nuestras deudas necesitamos tener en cuenta un factor clave: el coste de esas deudas.

Para ello, necesitamos tener claro cuál es el tipo de interés que pagamos y en caso de tener más de una deuda ordenarlas para eliminar primero aquellas que tengan un tipo de interés más elevado, es decir, un coste de deuda mayor.

Cuando el tipo de interés de nuestras deudas es elevado, la opción más conveniente es, sin duda, amortizar deudas.

La rentabilidad que nos ofrece invertir

Para valorar si deberíamos invertir, el factor clave a tener en cuenta en este caso será la rentabilidad que estimamos que vamos a obtener gracias a esa opción de inversión.

El rendimiento que nos ofrece una inversión depende de muchos factores: el tipo de activo en el que vamos a invertir o el tiempo durante el cual vamos a mantener el dinero invertido, entre muchos otros.

Aun siendo expertos en el mundo de la inversión calcular de forma exacta la rentabilidad que vamos a obtener es prácticamente imposible, pero siempre debemos tener en mente cuál será esta de forma estimada y compararla con el tipo de interés de nuestras deudas de tomar una decisión.

Lo recomendable aquí es buscar productos con una rentabilidad superior al tipo de interés de la deuda.

Entonces... ¿Es mejor amortizar deudas o invertir?

Ahora que conocemos los dos factores principales que afectan a la hora de decidir entre una opción u otra podemos analizar los diferentes escenarios y ver qué opción sería la mejor.

Para saber si es mejor amortizar la deuda o invertir para nuestras finanzas deberemos analizar la situación a la que nos enfrentamos:

Amortizar deudas si los tipos de interés son muy elevados

Cuando nos enfrentamos a deudas con tipos de interés muy elevados, lo más conveniente es destinar nuestros ahorros al pago de esas deudas para poder eliminarlas cuanto antes.

En caso de tener más de una deuda, siempre debemos ordenarlas y empezar eliminando antes aquellas que tengan un tipo de interés más elevado ya que serán las que en el futuro puedan suponer para nosotros un mayor problema de pago.

Invertir si los tipos de interés son reducidos

El otro posible escenario posible es el de enfrentarnos al pago de deudas que cuentan con tipos de interés muy reducidos. En este caso, lo que se recomienda es valorar alguna opción de inversión que nos ayude a obtener una mayor rentabilidad de nuestros ahorros.

Invertir cuando los intereses de nuestras deudas son bajos, puede ser una buena decisión ya que esta inversión puede traernos mayores beneficios a largo plazo. De esta forma estaríamos aprovechando la oportunidad de generar un rendimiento mayor de nuestros ahorros.

Siempre debemos fijarnos en que la rentabilidad esperada del producto de inversión que estemos valorando para invertir sea superior al tipo de interés de la deuda.

Nuestras recomendaciones

Acumular deudas nunca es una buena opción por lo que si no te sientes todavía seguro a la hora de invertir tus ahorros, quizás te compense más amortizar deuda y una vez hecho esto empezar a valorar opciones de inversión con una tranquilidad mayor.

Lo esencial es siempre pararnos a analizar nuestra situación financiera personal y conocer a la perfección las condiciones de todos los productos financieros contratados para dejar atrás todo aquellos que supongan un impedimento de cara a lograr la independencia financiera con la que todos soñamos.

Puede que consideres que todavía no ha llegado el momento de empezar a invertir tus ahorros, pero recuerda que es una opción que tarde o temprano todos deberíamos valorar para poder mejorar nuestra situación financiera personal.

Si quieres empezar a valorar qué opción es la mejor para sanear tus finanzas personales en Livetopic tenemos la solución. Obtén tu Planificación Financiera gratuita y analizaremos tu situación para poder darte las mejores recomendaciones personalizadas.

Post anterior

Post anterior